Emisiones

Las necesidades de financiación de activos se cubren con recursos ajenos procedentes de los mercados financieros siendo las dos fuentes principales préstamos bilaterales con entidades financieras y emisiones de bonos.

Desde su constitución, CORES ha realizado entre 2003 y 2017 seis emisiones de obligaciones y bonos.

La primera emisión se ejecutó en 2003, por importe de 350 millones de euros con vencimiento a 10 años y un nivel de demanda exterior de aproximadamente el 80%.

En 2008 CORES acudió de nuevo a los mercados por un importe de 500 millones de euros y vencimiento a 10 años. En línea con la anterior, se registró un alto nivel de demanda exterior.

La tercera emisión se acometió en 2013, con la finalidad de cubrir el vencimiento de la primera, por un importe de 350 millones de euros, con vencimiento a 3 años. Se registraron un total de 90 órdenes para un volumen de libro de hasta 825 millones de euros.

La cuarta emisión se realizó en octubre de 2014, por un importe de 250 millones de euros y vencimiento a 10 años. La demanda superó 2,6 veces el volumen de dicha emisión, permitiendo un spread de 39 puntos básicos sobre el Tesoro español.

La quinta emisión tuvo lugar en noviembre de 2015, por un importe de 350 millones de euros y vencimiento a 7 años. La demanda superó en dos veces el volumen de dicha emisión, con un spread de 41 puntos básicos sobre el Tesoro español.

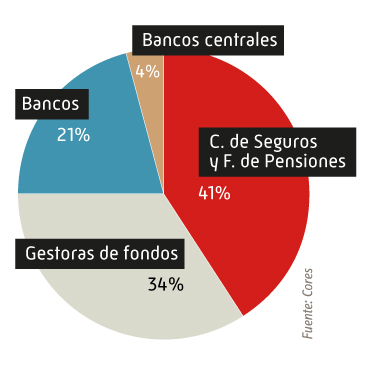

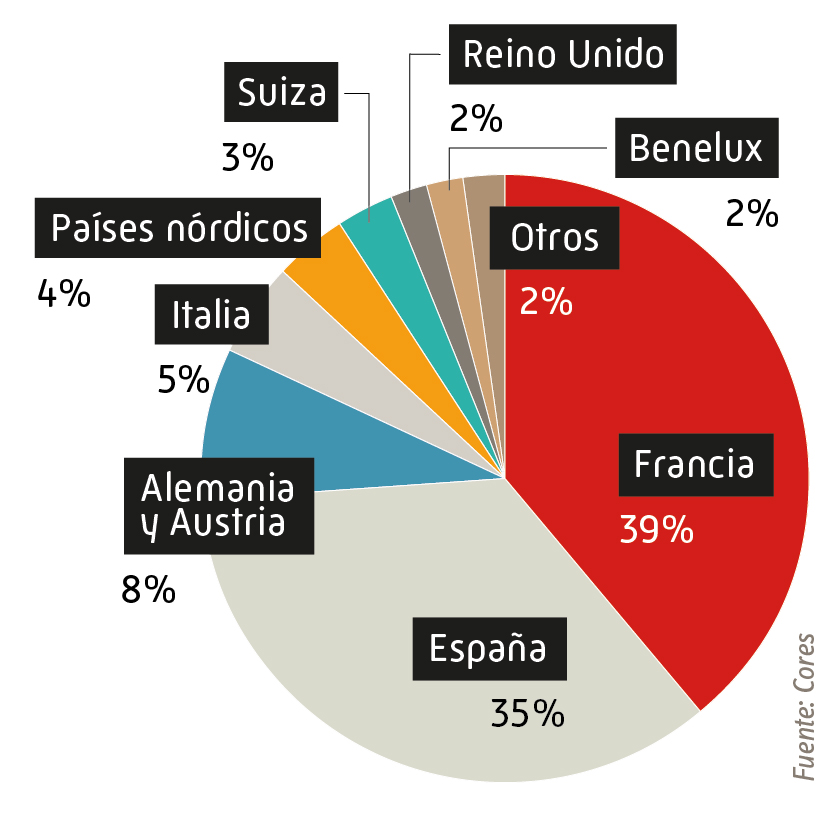

Por último, en noviembre de 2017 se llevó a cabo la sexta emisión, por un importe de 400 millones de euros y vencimiento a 10 años. La buena acogida entre los inversores hizo posible cerrar la operación con un spread de 28 puntos básicos sobre el Tesoro español. La base inversora fue mayoritariamente internacional, destacando Francia (39%). En lo que se refiere a la demanda por tipo de inversores, ésta se dividió entre Aseguradoras/Fondos de pensiones (41%), Gestoras de fondos (34%), Bancos (21%) y Bancos Centrales (4%).

En la actualidad, CORES tiene un único empréstito en circulación, admitido a negociación en mercados secundarios, con las siguientes características:

| Perfil de emisión | Fecha Emisión | Saldo vivo (millones €) |

Fecha vencimiento | Tipo de interés | Mercados de cotización |

|---|---|---|---|---|---|

| Obligaciones simples | 24/11/2017 | 400 | 24/11/2027 | 1,75% anual Act/Act | AIAF / Bolsa de Luxemburgo |

| Emisor | Corporación de Reservas Estratégicas de Productos Petrolíferos ("CORES") |

|---|---|

| Importe | 400.000.000 € |

| Plazo | 10 años |

| Fecha Vencimiento | 24-nov-27 |

| Cupón | 1,75% anual Act/Act (Pagadero anualmente) |

| Nominal unitario | 100.000 € |

| Precio de emisión | 99,510% |

| Legislación | Legislación Española |

| Mercado de cotización | AIAF Mercado de Renta Fija, Bolsa de Luxemburgo |

| Rating de la emisión | BBB+ de Fitch, BBB+ de Standard & Poor´s |

| ISIN | ES0224261059 |

| Entidades aseguradoras y colocadoras | BBVA, HSBC, Crédit Agricole CIB, SG CIB |